相続時精算課税の贈与税申告書の書き方(見本付き)

相続時精算課税の仕組みについてはこちらのページで、相続時精算課税を使った節税方法についてはこちらのページで、別途詳しく説明しています。

今回は、相続時精算課税を使った場合の贈与税申告書の書き方を見本付きでご紹介します。

なお、暦年課税を申告する方は「第一表」のみを、相続時精算課税を申告する方は「第一表」及び「第二表」を提出します。また、初めて相続時精算課税を適用する年には、「相続時精算課税選択届出書」という書類も併せて提出します。

では順番に見ていきましょう。

■相続時精算課税の贈与税申告書の書き方

60歳以上の父母や祖父母から20歳以上の子や孫に贈与する場合、累計2,500万円までは贈与税がかからないという制度です。累計2,500万円を超えた部分については、一律20%の贈与税がかかります。

事例で見ていきましょう。

私、乙沢花子(昭和61年8月28日生れ、自営業)は、祖母である乙沢陽子(昭和10年1月10日生れ)から、平成29年7月7日に土地(86.50㎡の宅地で評価額25,950,000円)を、平成29年10月12日に○○株式会社(上場会社)の株式(単価=290円)5000株(合計1,450,000万円)を贈与されました。

なお、私は祖母からの贈与について、平成29年から相続時精算課税制度を適用することにしました。

贈与税は以下の通り計算します。

①贈与された土地の評価額=2595万円

②贈与された株式の評価額=145万円

③贈与額の合計額=①+②=2740万円

④相続時精算課税の特別控除額=2500万円

⑤特別控除後の課税価格=③-④=240万円

⑥贈与税額=⑤×20%=48万円

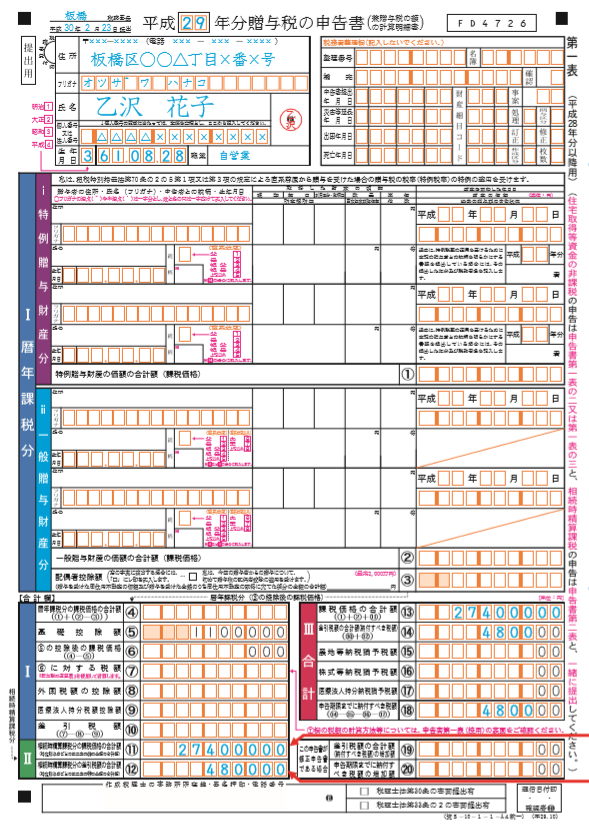

申告書は以下のように作成します(水色の文字が記入部分です。)

<第一表>

相続時精算課税の場合、実は第一表に書くことはそんなに多くはありません。

左上の住所、氏名、生年月日等の提出者の情報と、下のⅡ、Ⅲの税金額の情報のみです。Ⅱの情報は次のページ(第二表)から転記して作成します。Ⅱの⑪は第二表の㉑から、⑫は第二表の㉙から金額を転記します。

次にⅢの⑬はⅡの⑪から、Ⅲの⑭はⅡの⑫から金額を転記します。

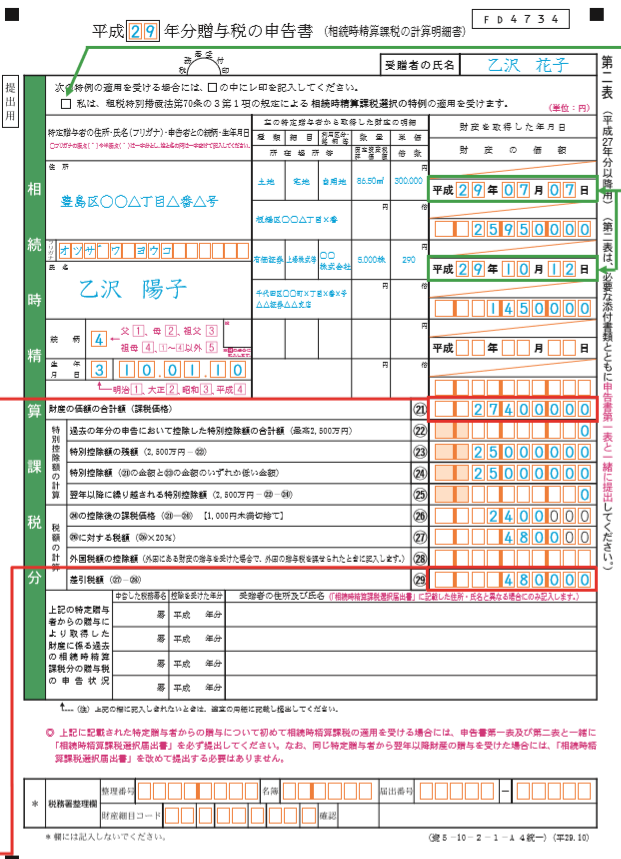

<第二表>

第二表上部の「□ 私は、租税特別措置法第70条の3第1項の規定による相続時精算課税の特例の適用を受けます。」は、「住宅取得等資金の贈与」を併用した場合に✔を入れますが、今回は適用がないので記入する必要はありません。

土地・株式それぞれ財産の内容と評価額、贈与日を記入します。

㉑に贈与財産の合計額を記入します。過去に相続時精算課税を適用していて既に控除額を使っている場合には㉒にその金額を記入します。今回は平成29年から制度を適用していますので(初年度ですので)、記入する金額はありません。

次に、㉑贈与財産の合計額(2740万円)から㉔特別控除額(2500万円)を差し引いた、㉖控除後の課税価格(240万円)に税率20%をかけて贈与税額48万円(㉗、㉙)が計算されます。

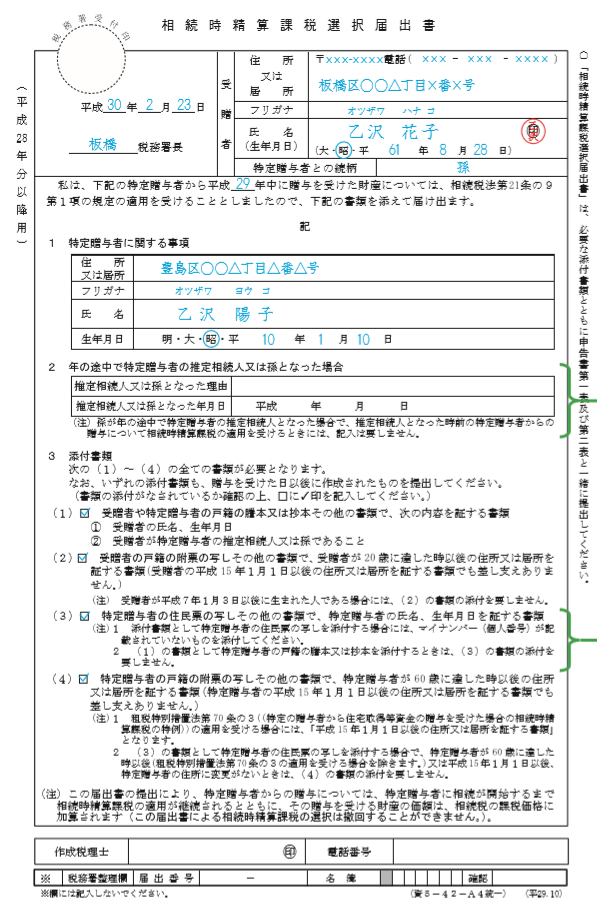

■相続時精算課税選択届出書の書き方

次は、相続時精算課税制度を初めて適用した年に提出する「相続時精算課税選択届出書」の記入の仕方です(水色が記入箇所)。

まず、受贈者に私(乙沢花子)の情報を記入します。特定贈与者の欄に特定贈与者(祖母・乙沢陽子)の情報を記入します。

2の「年の途中で特定贈与者の推定相続人又は孫となった場合」というのは、年の途中で「養子縁組」で贈与者の推定相続人(子供など)や孫になった場合を指します。そういった場合にも、養子縁組をする前に贈与された財産は相続時精算課税を適用することができません。

今回のケースでは、当然これに該当しませんので、2で記入することはありません。

3の「添付書類」では、この届出書とともに税務署へ提出する書類に✔をいれます。贈与者と受贈者が、相続時精算課税制度を適用するための要件を満たしているか、過去にこの制度を適用していなかったかを確かめるための書類になります。提出書類に漏れがないように、提出前には確実に内容を確認しましょう!